中国文化产业步入并购时代?

|

|

| 随着影视上市企业越来越多,影视产业并购风起云涌。图为2012年北京文博会影视展区。CFP |

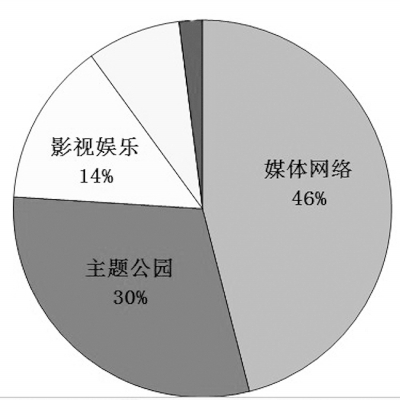

迪斯尼收入结构图 其中消费产品8%、交互媒体2%

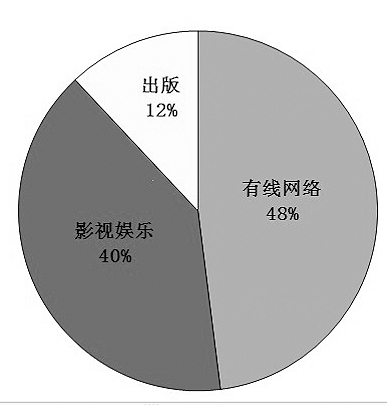

时代华纳收入结构图

近日文化产业界频频宣布的并购事件,在文化产业界引起了震荡,也在资本市场形成了文化板块的新热点。这些并购是概念炒作还是企业自身发展需求?是跑马圈地式地盲目扩张还是酝酿已久的战略布局?尽管对并购的认识还有诸多分歧,但可以形成共识的是:通过并购,文化企业做大做强的雄心和战略清晰可见——

核心提示

♦并购释放了行业重组的信号

♦并购表明了跨界融合的趋势

♦并购要防止“消化不良”和“排异反应”

♦并购将促进文化产业发展方式的转变

1.内生发展还是外延扩张? 并购将成为常态

今年,文化产业并购事件可谓“此起彼伏”,“你方唱罢,我方登场”。

1月,阿里巴巴集团以期权加少量现金的形式收购音乐网站虾米网;

2月,掌趣科技以8.1亿元收购网页游戏开发与运营商动网先锋100%股权;

5月,百度以3.7亿美元收购PPS视频业务,并将PPS视频业务与其旗下视频网站爱奇艺进行合并,使爱奇艺将成为中国最大的网络视频平台;

7月,华谊兄弟公司通过发行股份及支付现金的方式,以6.72亿元购买银汉科技50.88%的股权,进军手机游戏产业;

7月,华策影视决定以现金及发行股份相结合的方式收购上海克顿文化传媒有限公司100%的股权,交易金额为16.52亿元,成为国内影视行业中金额最大的并购项目……

并购的金额增加了,前几年一个4000万元的并购就是最高值了,而现在动辄十几亿元,甚至几十亿元。

并购的领域拓展了,涵盖游戏、传媒、电影院线、广告、网络视频、影视剧制作、移动互联网应用等领域,并呈现出向深度产业整合的发展态势。

并购不只在国内,还参加国际并购。2012年度发生了多起我国文化企业跨境并购外国企业的案例,其中万达集团收购美国AMC电影院线,小马奔腾收购美国数字领域特效制作公司,都在业界产生广泛影响。

“并购,原来离文化产业还有些远,而现在却如此之近。”中国传媒大学文化研究院学术委员会主任齐勇峰认为,如果说2010年是文化产业的上市“元年”,那么随着上市公司资金充足,文化企业由“内生”发展走向“外延”扩张。他预测,未来并购还会更活跃,中国文化产业将步入“并购”时代。据不完全统计,去年文化产业领域共有96起并购事件,而今年以来正在实施或者传出消息的并购就有30多起,下半年还会更多。

“并购,不仅仅是创造一个个数据,成就创业和资本的神话,更是释放了行业重组的信号。”齐勇峰说。人们注意到,今年证监会对上市门槛的要求更高、审查更严格了,上半年有18家准备上市的文化企业撤回了上市材料。一些企业只能通过与已上市的公司并购重组,来融入资本市场。

2.单一还是多元? 文化集团成长必经之路

成功的并购能使文化企业呈现“滚雪球”式的发展。上市三年的蓝色光标,从2011年3月收购博思瀚扬开始,到现在共发起了9次收购行动,市值已从上市之初的30多亿元成长到目前的160多亿元,2013年净利润预计超过5亿元。

同样,在资本市场“长袖善舞”的华谊兄弟,2009年上市后,已通过4次大的并购,成功完成电影、电视剧、艺人、游戏“四驾马车”泛娱乐平台的布局。而华策影视也不甘示弱,2010年上市后,通过3次大的并购,公司实现从电视剧—影视—内容生产—综合性的娱乐传媒集团的“四大步提升”。

“从埋头苦干到整合资源,从内生发展到外延扩张,文化企业单一的商业模式正在改变,通过并购整合资源,才能适应新的发展。”中央财经大学文化经济研究院院长魏鹏举认为,单一的盈利模式难以支撑文化产业集团的长远发展,“而衍生项目的开发、开拓稳定渠道及进一步开发内容附加价值才是未来方向。”

博纳影业就尝到了影视单一盈利模式的“苦果”,仅有影视版权收益,2012年总收入8.97亿元,全年净亏损达989万元。

“国际经验也表明,垂直一体化综合性的集团最具持久的生命力,比如迪斯尼和时代华纳,都是从影视内容起家,通过资本整合了上下游的产业链。”中国国际金融有限公司研究部副总经理王禹媚认为,并购是文化集团成长的必经之路,国际上主要的传媒集团,都借助了资本市场,实现跨行业、跨区域的并购。一般国际知名文化产业集团从单一走向多元,从区域走向全球,大多经历了三个阶段:首先立足于具有竞争力的内容运营;其次运用资本,整合产业链上下游;最后跨区域、走国际化。

“出版、影视和演艺产业传统文化企业综合运用各类高新技术,通过文字、声像、网络、通信等多元化手段进行传播,向互联网、新媒体和游戏产业迈进,”魏鹏举认为这是互联网相关企业并购活跃的原因所在,也是消费者希望有“跨媒体、跨行业、跨介质内容”的需求所在,“从文化产业融合跨界发展的趋势上看,传统文化企业要通过并购成为全媒体或综合文化娱乐集团,比如2012年浙报传媒斥资32亿元收购了杭州边锋和上海浩方两家游戏公司100%的股权。”

3.“阶梯”还是“陷阱”? 并购磨合并不容易

7月24日,华谊兄弟复牌,自宣布收购银汉科技,进入手游行业后,已连续4个涨停,7月29日股价飙升至41.81元/股。

连续四个涨停!是概念炒作,还是真能有业绩支撑?北京新元文智咨询服务公司总经理刘德良分析,并购有战略并购,也有战术并购。战略并购就是着眼长远,主动选择符合企业自身发展需求的企业进行整合;而战术并购,就是为了上市公司的财务数据好看,形成一个概念,向股市募集资金,维持或拉高股价,“现在手游概念题材很受资本市场追捧,但未来市场怎样,还要看手游市场盈利模式是否清晰,是否能成为新的业绩增长点”。

高调的并购“联姻”,是美好姻缘,还是概念炒作?是成为企业做大做强的“阶梯”,还是成为企业发展的“陷阱”?刘德良认为,并非所有的并购都能成功,并购也是有风险的,关键要看管理层的驾驭能力和执行能力,才能实现并购的初衷。

然而,并购之路很难一帆风顺,“消化不良”和“排异反应”随时可能发生。盛大集团2008年投资1亿元成立了盛大文学,此后五年,盛大文学陆续收购了起点中文网、晋江文学城、红袖添香网、榕树下等7大原创文学网站。收购后,这些文学网站专注于内容生产,而盛大文学则负责品牌建设、渠道建设、营销体系、打击盗版、产业链布局等,迅速“独霸”行业。可不同的立场,有不同的看法,矛盾日积月累,今年上半年,终于爆发起点中文网创始人吴文辉为首的大规模高层员工离职事件,使盛大文学“伤得不轻”,利益受损,甚至连上市的计划也将受影响。

“两个企业的‘磨合’需要时间和智慧,更要看彼此的方向是否一致”。华策影视董事会秘书刘洋谈起了华策的并购原则,“我们的并购不是盲目扩张,而是基于自身发展的需要,产业有需求和有基因后才去并购扩张,瓜熟蒂落。”

近年来电视演员不断增长的片酬,给影视剧制作公司带来巨大的成本压力,华策影视的制作规模达到了600集以上,就自然考虑进入上游的艺人经纪,以给片酬“踩刹车”,防范成本不断上涨的风险。于是,今年3月,华策影视超募资金1800万元,收购有“台湾星妈”之称的吴翊凤旗下海宁华凡公司60%的股权,同时该公司的40位艺人也过档到华策,意味着华策影视正式介入艺术经纪行业。

“文化产业并购后要提高管理水平和产业结构,才能呈现出1+1大于2的效益”。刘德良认为,现在文化产业还处于并购的早期,原有体制的限制,导致跨媒体、跨区域执行较难,后期还有望通过资本平台和技术革命逐步突破限制,抓住文化产业正处于消费周期和媒介技术周期的“双重叠期”,未来文化产业并购还会上一个新的层次。

4.粗放还是科学? 文化产业需精细化升级

“交易额高达16.52亿元,但谈判时间只有两个月。华策影视是看好了克顿传媒全新的制作理念和生产方式。”华策影视副总经理金骞如是谈起了华策影视收购克顿的原因。

原来拍一部电视剧是根据“经验”、凭眼光来决定,但克顿尝试着“用数据说话”。克顿从2007年就开始收集中国电视剧的资料,目前已掌握1万部电视剧的数据。克顿“用数据说话”最成功的案例是《爱情公寓3》,刚开始,传统的内容制作商和传统媒体都不太认可这个项目,但克顿对该剧进行了整体评估,比如哪些观众在看该剧,随后在各类电视台当中和这个数据进行匹配。最终结果是《爱情公寓3》通过低成本获得高收益,每集售价达到466万元,其中新媒体上每集卖到150万元。

并购了克顿,华策影视电视剧的年生产能力将达到1000集,市场占有率10%。华策将依靠克顿传媒“大数据”应用与国际化视野,推动华策影视内容生产智能化、工业化的升级。华策影视总经理赵依芳表示,将华策影视打造成华语影视行业的第一个开放平台,进而再整合行业资源和商业模式,并开拓国际化的路线。

近年来,我国文化产业虽然出现了一批旗舰企业,但小、散、弱仍是中国文化产业的现状,大型文化企业的市场占有率很低。目前中国出版集团的市场占有率最高,但也只有6%左右,第二位的占有率不到3%。通过并购能整合资源,提高产业的集中度,从点到面,再从量变到质变,从粗放到科学,从跑马圈地到精耕细作,无疑将促进文化产业发展方式的转变,推动中国文化产业再上新台阶。(本报记者 张玉玲)

链接

迪斯尼并购

迪斯尼集团是全球闻名遐迩的大型娱乐传媒跨国公司。除了拥有众多招牌角色外,还经营旗下主题乐园、电玩游戏、电视电影、品牌消费等多项产业。为使其角色形象延伸到全年龄段,进一步提升品牌价值、丰富其内容和动漫形象,迪斯尼在发展过程中曾经历了三次大的并购。

第一次是2006年,迪斯尼以74亿美元并购皮克斯动画公司。双方达成协议,迪斯尼按照2.3:1的比例换购皮克斯股票。此次收购帮助迪斯尼整合新、旧媒体,将电影、电视剧、视频游戏以及其他内容推广到计算机、iPod、掌上游戏机甚至手机平台。第二次是2009年,迪斯尼并购惊奇娱乐集团。根据并购协议,发行的迪斯尼股票的价值不低于交易总价格的40%。按照并购前收盘价计算,这笔交易对惊奇娱乐的估值为每股50美元,较收盘价溢价29%,这项交易的总代价为40亿美元。这笔并购能够补充“受青少年欢迎的招牌角色”的不足之处,实现其拓宽青少年受众群体的目标。第三次是2012年,迪斯尼采取现金+股权的方式(各占一半)以40.5亿美金收购卢卡斯影业。通过并购,迪斯尼将全权管理卢卡斯影业的真人电影制作、消费品生产、动画以及音效后期等全部事宜,并拥有最重要的品牌“星球大战”。并购把星球大战的衍生业务推向国际市场,全世界各地迪斯尼授权的商品、玩具,将更多地出现星球大战中的角色。

时代华纳并购

美国在线—时代华纳是一家从事数字电影产业的大型多媒体公司,它的发展曾历经了许多的并购,其中大的并购有三次。

1989年时代公司以140亿美元的现金和股权收购华纳传播公司,时代华纳诞生。由于优势互补,其发展速度异常迅速:有线电视部门在短短一年时间内跃居美国有线电视业第二位;华纳兄弟公司成为了好莱坞电影制片商的霸主;华纳唱片全球销量领先。1996年特纳广播公司以76亿美元卖身,加入时代华纳。兼并特纳广播公司之后,为了大幅度节省开支,以更强的姿态面对国内外市场的挑战,时代华纳又兼并了有线工业公司、前进新屋企业、顶点通讯公司、KMBCON公司等。2001年全球最大的互联网服务商美国在线(AOL)以1640亿美元的天价“迎娶”时代华纳,组成美国在线-时代华纳。并购消息一经传出立即获得了股市的强烈反映:时代华纳的股票每股上扬了30美元,美国在线每股则上扬了13美元。通过并购,美国在线-时代华纳公司的市值达到了3500亿美元。

(编辑:高晴)